反腐风暴席卷整个医药圈,医药企业IPO也受到波及。

自2022年10月,成都倍特药业股份有限公司(简称“倍特药业”)因在IPO过程中,存在部分业务推广费原始凭证异常,部分销售推广活动未真实开展,业务推广费相关内部控制不健全等诸多问题,倍特药业及保荐机构被证监会采取出具警示函监管措施之后,一场严查医药企业(包括医药或器械相关企业,下同)“销售费用”的监管风暴,率先在A股发行市场落地。

从去年下半年开始,医药企业IPO频频折戟,今年医药企业IPO终止情况更为突出。根据澎湃新闻统计,今年以来,截至8月15日,沪深北交易所共有25家医药或器械相关企业(以下统称医药企业)终止IPO,数量已经超过去年全年21家。此外,在医药反腐风暴开启后,7月至今有5家医药企业终止IPO。

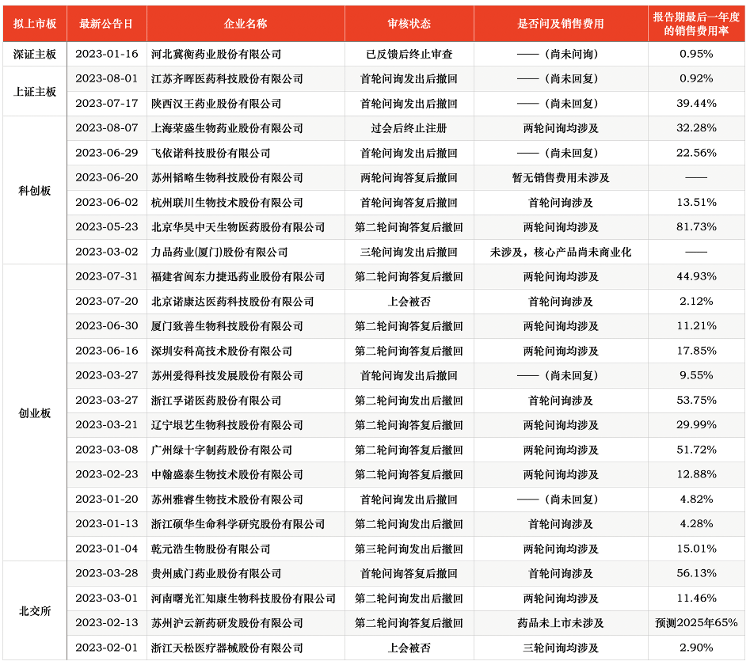

澎湃新闻梳理发现,25家撤否(撤回申请和被否)医药企业中,除了6家尚未问询回复、3家企业尚未(核心产品)产生销售收入外,余下16家医药企业在问询中均涉及销售费用或推广费相关问题。也就是说,销售费用尤其是市场推广费,几乎是问询中监管高压审查且持续追问的重点。

而且,25家撤否医药企业中,除了3家企业(核心产品)未产生销售费用外,5家企业最近一个完整会计年度的销售费用率超过40%,其中有4家超过50%。而今年已上市的14家医药企业,除2家尚未发生销售费用外,12家企业中,仅有2家企业销售费用率在40%以上,未有企业销售费用率突破50%。

一家待审的医药IPO企业人士向澎湃新闻感叹道,医药反腐风暴当下,公司犹如“惊弓之鸟”,担心公司销售费用被外界“误读”。

25家医药企业终止IPO

7月21日,国家卫健委会同公安部、市场监管总局等10部门联合召开视频会议,部署开展为期一年的全国医药领域腐败问题集中整治工作。一场医药反腐风暴逐渐席卷医药行业。

而A股的发行市场,被视为监管政策的风向标,有知情人士曾向澎湃新闻透露,从2022年下半年开始,医药相关企业IPO,开始严查销售费用。

澎湃新闻注意到,2022年下半年开始,医药IPO撤否数量开始走高。澎湃新闻根据Wind数据统计,2022年,沪深北交易所共有21家医药企业撤否,其中13家,也就是6成以上的企业IPO终止发生在下半年。

今年以来,截至8月15日,沪深北交易所共有25家医药企业终止IPO,数量上已经超过去年全年。

其中,主板3家医药企业终止IPO,科创板6家,创业板12家(含1家被否)、北交所4家(含1家被否)。值得注意的是,7月医药反腐风暴开启后,有5家医药企业IPO终止。

今年以来撤否医药企业情况,制图:戚夜云,数据来源:三大交易所、Wind

澎湃新闻通过沪深北交易所梳理发现,除了3家企业(核心产品)未产生销售费用外,22家终止IPO的医药企业中,9家企业最近一期完整会计年度(2021年或2022年)的销售费用率超过20%,4家企业销售费用率超过50%。

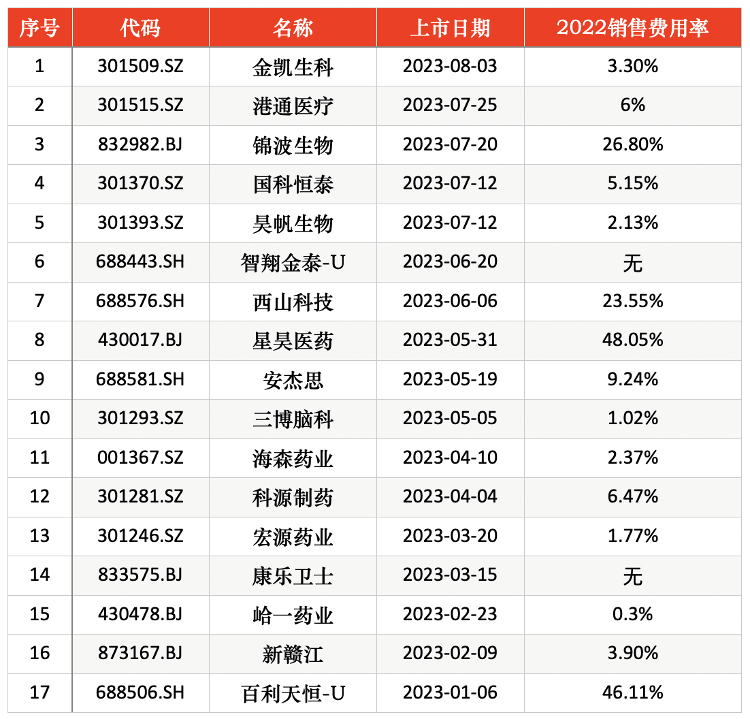

Wind数据显示,2022年,共有53家医药企业上市。截至8月16日,今年已上市的医药企业仅有14家。澎湃新闻统计发现,除2家尚未发生销售费用外,12家企业有4家企业在2022年的销售费用率在20%以上,其中星昊医药、百利天恒-U两家企业超过40%,分别为48.05%、46.11%。此外,未有今年上市的医药企业在2022年的销售费用率为50%以上。

今年已上市的医药企业有14家。制图:戚夜云,数据来源:三大交易所、Wind

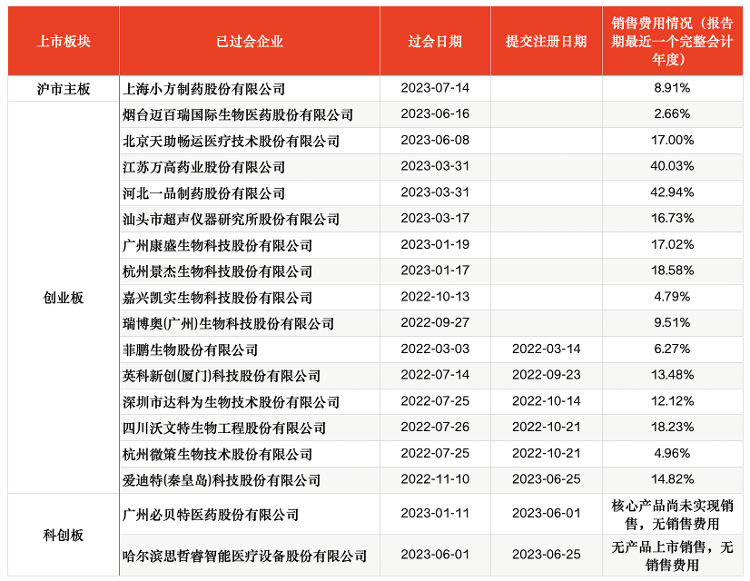

目前,医药反腐风暴之下,尚有89家医药企业在IPO进程中。其中,71家企业在审(包括4家中止审查企业),10家企业已过会,8家企业提交注册。

已过会或已提交注册的18家企业。 制图:戚夜云,数据来源:三大交易所、Wind

已过会或已提交注册的18家企业,能否成功发行依旧布满疑云。澎湃新闻注意到,这18家企业,尤其是创业板的医药企业排队时间普遍较长。

截至8月17日,创业板共有15家企业已过会或已提交注册,其中一半以上,也就是8家企业在去年过会,其中有两家企业排队10个月仍然未能提交注册。已提交注册的6家企业中,1家企业等候时间超过17个月仍然未获得批文,4家企业等候近8月也未获得批文。

科创板仅有两家未产生销售费用的企业只差“临门一脚”。哈尔滨思哲睿智能医疗设备股份有限公司、广州必贝特医药股份有限公司均在6月提交注册,目前已排队超过1个月的时间。

此外值得注意的是,7月以来,除沪市主板上海小方制药股份有限公司过会外,其他板块至今未有企业过会。

最高23个细分问题追问销售推广费

销售费用尤其是市场推广费,几乎是监管必会问询的问题。

澎湃新闻梳理发现,25家撤否医药企业中,除了6家尚未问询回复、3家企业尚未(核心产品)产生销售收入外,余下16家医药企业在问询中均涉及销售费用或推广费相关问题。

当前风口之下,最值得关注的是在8月7日撤回IPO申请材料的上海荣盛生物药业股份有限公司(简称“荣盛生物”)。与其他24家终止IPO企业不同的是,荣盛生物已于2022年12月26日过会,是唯一一家过会后撤回IPO申请材料的企业。

荣盛生物是一家从事疫苗及体外诊断试剂的研发、生产及销售的高新技术企业,产品主要用于传染病的预防及诊断。2021年度,荣盛生物销售费用为8456.58万元,占营收的比例为32.28%,销售费用中87.05%为疫苗推广服务费。

在科创板上市委的审议会议上,上市委现场问询了两大问题,均围绕着销售费用展开,一是要求荣盛生物说明确认服务商推广活动频次真实性的具体方法,二是说明各年度推广频次前五大省份对应的销售情况,推广活动和销售业绩是否匹配。

同样在风口浪尖上终止IPO的企业——福建省闽东力捷迅药业股份有限公司(简称“力捷迅”)在7月31日撤回IPO申请。而在几周前,力捷迅刚刚完成第二轮审核问询的回复,并于撤回前一周,更新2022年年度财务数据。

澎湃新闻注意到,力捷迅的销售费用率较高,为今年以来撤否医药企业的前三。招股书数据显示,2020年至2022年,力捷迅的销售费用分别为1.74亿元、1.99亿元及2.14亿元,占营业收入的比例分别为47.60%、46.11%及44.93%。而且力捷迅销售费用90%以上,为推广服务费。

力捷迅的两轮问询中,监管部门均针对性问询推广服务费诸多细节,前后涉及23个细分问题,是今年以来撤否医药企业中,监管问询最为细致的一家企业,详尽程度包括说明报告期会议服务、调研服务、信息采集、拜访推介费归集的具体内容,包括组织方、活动主题及内容、人均费用情况,分析是否具有合理性等等,并要求中介机构说明对推广服务费的核查计划制定情况及样本选取标准、选取方法及选取过程等等。

主动撤回IPO申请材料的北京华昊中天生物医药股份有限公司(简称“华昊中天”)是25家撤否企业中销售费用率最高的,2021年度公司销售费用率为81.73%,不过,华昊中天表示该年度销售费用率高的原因是,公司产品优替德隆注射液于2021年3月才开始上市销售并实现收入,而该期间内销售费用系2021年度完整期间内费用。

不过,监管部门在问询中要求华昊中天说明销售人员平均薪酬低于同行业可比公司平均水平、2021年优替德隆上市当年薪酬下降的原因及合理性;市场推广费的具体明细、对应推广活动和具体支付对象,是否包括向第三 方支付的推广费,是否存在向客户或其关键经办人员直接或变相商业贿赂情况。

北交所四个医药IPO终止案例,均发生在今年一季度。其中,贵州威门药业股份有限公司(简称“威门药业”),是今年以来撤否医药企业中,销售费用率第二高的企业。2019年至2021年及2022年前6个月,公司销售费用率达52.97%、57.34%、56.13%、60.84%。以2021年度为标准,该销售费用率高于同行业已上市公司新天药业、贵州三力、维康药业、西点药业、步长制药等。威门药业称,同行业可比公司以专业化学术推广模式为主的销售费用率较高,约32%-65%之间,是行业销售模式的特点。

监管部门认为,威门药业市场及学术推广的具体模式披露不充分,在问询中要求其补充多个细节,同时还要求威门药业说明市场学术推广费用计量模式变更的合理性。

不过,业内人士认为,虽然上述医药企业的撤否动作或涉及销售费用问题,但撤回的原因,又不全是因为销售费用。

“像荣盛生物曾卷入公职人员受贿案,巨额销售费用撑起的业绩,也被质疑真实性以及可持续性。而威门药业曾经是被调查的九鼎系投资的企业之一,实控人之一杨槐多年前也曾卷入受贿案件。罗志在担任贵州省食品药品监督管理局药品注册处处长期间,曾收受部分企业以拜年或拜节名义给予的好处费,其中就包括威门药业。”业内人士认为,医药反腐风暴只是药企IPO撤否的“最后一根稻草”。

而另一位接近撤否企业的人士向澎湃新闻透露,已有企业打算更换团队重启IPO计划。

两大交易所同时点名销售推广费

业内人士透露,销售推广费可能暗藏商业贿赂,一直是监管部门从严审核问询的重点。近期,随着医药反复风暴的白热化,上交所、北交所“不约而同”地针对医药IPO销售推广,向中介机构提出四大核查要点。

据澎湃新闻记者了解,在最新的《上交所发行上市审核动态》中,上交所围绕“医疗企业开展销售推广活动”向中介机构提出四大关注要点,要求中介机构对不同模式下销售推广活动开展的合法合规性、费用支出真实性、内控有效性、关联关系以及交易公允性等进行核查。

北交所在最新一期《发行上市审核动态》中表示,近期审核中存在部分企业因公司推广费核查不充分撤回申报。其中T公司报告期内各期市场推广费占营业收入的比率分别为54.25%、59.57%、62.09%及67.04%;W 公司报告期内各期市场推广费占营业收入的比率分别为53.90%、53.49%及52.58%。

北交所同样提出四大关注要点,包括内部控制制度是否健全有效、异常推广商相关业务发生是否真实合理、是否通过资金流水核查有效排除异常资金往来情形、是否充分获取相关外部证据等。如T公司前五大推广商变动较大,部分推广商成立时间较短,部分推广商 70% 以上收入来自T公司,部分推广商存在业务分包的情况。保荐机构未能识别异常推广商并对其资金流水进行核查。W公司的实际控制人与关键推广商存在个人资金往来情况,保荐机构未说明相关资金往来的合理性。

已有0人发表了评论